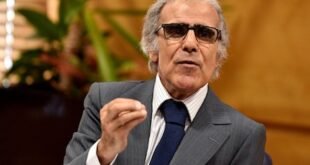

أعلن والي بنك المغرب، عبد اللطيف الجواهري، اليوم الثلاثاء بالرباط، أن بنك المغرب ووزارة الاقتصاد والمالية وإصلاح الإدارة بصدد وضع اللمسات الأخيرة لإطلاق صندوق ضمان لفائدة جمعيات القروض الصغرى.

وأوضح الجواهري، الذي استعرض أمام لجنة المالية والتنمية الاقتصادية بمجلس النواب تدابير بنك المغرب لمواجهة أزمة كوفيد-19، أن هذا الصندوق يروم تغطية القروض المهيكلة والإضافية الممنوحة في إطار مواجهة أزمة كوفيد-19.

وذكر في هذا الصدد، بأنه تم التوقيع على الاتفاقية الإطار المحدثة لهذا الصندوق بتاريخ 12 نونبر الجاري بين وزارة الاقتصاد والمالية وإصلاح الإدارة وصندوق الضمان المركزي.

وبالنسبة لجمعيات القروض الصغرى التي شهدت توقفا شبه تام لأنشطة منح القروض وتحصيلها، أشار الجواهري، إلى أن البنك وضع خطا لإعادة تمويل القروض المعاد جدولتها وكذا القروض الجديدة الممنوحة من طرف البنوك خلال الفترة الممتدة من الفصل الثاني لسنة 2020 إلى الفصل الأخير لسنة 2021.

وسجل أن هذا التمويل يمنح بشكل فصلي ولمدة سنة، لافتا إلى أن بنك المغرب قرر القبول بأخذ على سبيل الضمان، إضافة إلى الأصول المقبولة في عمليات السياسة النقدية، السندات الممثلة للديون على جمعيات القروض الصغرى.

من جهة أخرى، ذكر الجواهري، أنه، ومن أجل الاستجابة لاحتياجات البنوك التشاركية، تم إحداث خط لإعادة تمويل عقود “الوكالة بالاستثمار” المبرمة مع بنوك تقليدية خلال الفترة الممتدة من الفصل الثاني من 2020 إلى الفصل الأخير من سنة 2021.

ويمنح هذا التمويل بشكل فصلي ولمدة سنة، مقابل تطبيق البنك المستفيد على “الوكالة بالاستثمار” المبرمة مع البنك التشاركي والتي يعاد تمويلها من قبل بنك المغرب، نسبة عائد لا تتجاوز سعر الفائدة الرئيسي، بعد خصم نسبة الأجرة الثابتة المستحقة للبنك التشاركي.

وأضاف والي بنك المغرب أنه يمكن كذلك للبنوك أن تقدم كضمان للتمويلات السندات الممثلة “للوكالة بالاستثمار” المبرمة مع بنوك تشاركية.

وبالنسبة للتدابير المتخذة مع البنوك التقليدية لمواجهة هذه الأزمة، تطرق الجواهري، إلى توسيع لائحة الأصول المقبولة كضمان لعمليات التمويل، مسجلا أنه إضافة إلى السندات الصادرة أو المضمونة من طرف الدولة وسندات الدين القابلة للتداول، أصبحت الأصول المقبولة تتضمن سندات الدين الصادرة عن المؤسسات والمقاولات العمومية، وسندات الدين الصادرة عن صناديق التوظيف الجماعي بالتسنيد، والأوراق الممثلة للديون على الدولة (خاصة استردادات الضريبة على القيمة المضافة) والأوراق الممثلة للديون على المؤسسات والمقاولات العمومية.

وخلص والي بنك المغرب إلى أن هذا الإجراء أدى إلى مضاعفة حجم التمويل الممكن للبنوك ثلاث مرات، حيث انتقل من 150 مليار إلى 450 مليار درهم، أي ما يناهز 42 في المائة من الناتج الداخلي الإجمالي.

مجالس جريدة الكترونية تصدر عن مجالس ميديا

مجالس جريدة الكترونية تصدر عن مجالس ميديا